初回出稿日:2024年11月18日

最新更新日:2025年 2月23日

法定調書 支払調書 法定調書合計表

本記事では、まず、法定調書の種類、及び主要6種類の法定調書の概要について述べ、続いて、主要6種類の法定調書を提出する際に作成する法定調書合計表とその提出方法について解説します。

1. 法定調書の種類

法定調書とは、所得税法などにより税務署への提出が義務付けられている書類のことで、令和6年11月現在、全部で63種類あります(下表1)(※1)。このうち多くの中小事業者にとっても関連の深い①〜⑥の概要を、次章で解説します。

【表1】主な法定調書

| 所得税法の規定によるもの |

| ① | 給与所得の源泉徴収票 |

| ② | 退職所得の源泉徴収票 |

| ③ | 報酬、料金、契約金及び賞金の支払調書 |

| ④ | 不動産の使用料等の支払調書 |

| ⑤ | 不動産等の譲受けの対価の支払調書 |

| ⑥ | 不動産等の売買又は貸付けのあっせん手数料の支払調書 |

| ⑦ | 利子等の支払調書 |

| : |

| 相続税法の規定によるもの |

| ㊹ | 生命保険金・共済金受取人別支払調書 |

| ㊺ | 損害(死亡)保険金・共済金受取人別支払調書 |

| : |

| その他の税法の規定によるもの |

| ㊾ | 上場株式等の配当等の支払を受ける大口の個人株主に関する報告書 |

| : |

(※1)法定調書の一覧は、国税庁「法定調書関係」ご参照。

2. 主な法定調書の概要

① 給与所得の源泉徴収票

給与等を支払う事業者は、所得税法に基づき、下表2に示すタイミングで受給者(従業員、役員等)ごとに給与所得の源泉徴収票を作成し、受給者及び(提出基準を満たすものについては)所轄の税務署へ提出しなければなりません。また、給与所得の源泉徴収票は、地方自治体へ提出する給与支払報告書と一体として作成します。詳しくは「給与所得の源泉徴収票(給与支払報告書)」をご覧ください。

【表2】給与所得の源泉徴収票(給与支払報告書):作成と交付のタイミング

| 作成のタイミング | 交付の期限 |

|---|---|

| 毎年(1月〜12月)の給与、賞与等の支給額が確定した時 | 翌年1月31日(受給者、税務署、各自治体とも)(※2) |

| 受給者の退職時 | 受給者へは退職の日以降1ヶ月以内 税務署、各自治体へは翌年1月31日(※2) |

毎年1月末までに税務署へ提出するものは、他の法定調書(②〜⑥)と一緒に法定調書合計表を作成してこれに添付して提出します(次章ご参照)。

(※2)1月31日が土曜日、日曜日の場合は翌月の第一月曜日。以下、他の法定調書(②〜⑥)、法定調書合計表についても同様です。

② 退職所得の源泉徴収票

(退職金制度については、今のところ本サイトではカバーしていませんが、)退職者に対して退職手当等を支払う事業者は、所得税法に基づき、下表3に示すタイミングで受給者(従業員、役員等)ごとに退職所得の源泉徴収票を作成し、受給者及び(法人の役員に対するものは)所轄の税務署へ提出しなければなりません。また、退職所得の源泉徴収票は、地方自治体へ提出する退職所得の特別徴収票と一体として作成します(自治体への提出が必要なのも、法人の役員に対するもののみ)。詳しくは国税庁「給与所得の源泉徴収票等の法定調書の作成と提出の手引」から「第3 退職所得の源泉徴収票・特別徴収票」をご覧ください。

【表3】退職所得の源泉徴収票・特別徴収票:作成と交付のタイミング

| 作成のタイミング | 交付の期限 |

|---|---|

| 受給者の退職時 | 受給者、各自治体へは退職の日以降1ヶ月以内 税務署へは翌年1月31日 |

毎年1月末までに税務署へ提出するものは、他の法定調書(①、③〜⑥)と一緒に法定調書合計表を作成してこれに添付して提出します(次章ご参照)。

③ 報酬、料金、契約金及び賞金の支払調書

取引先へ報酬等を支払う事業者は、所得税法に基づき、取引の相手方(報酬等の受領者)ごとに、前年1月から12月までの報酬等の支払額を集計し、下表4に示した基準に該当するものについて、毎年1月末までに所轄の税務署へ報酬、料金、契約金及び賞金の支払調書を提出しなければなりません。詳しくは「報酬、料金、契約金及び賞金の支払調書」をご覧ください。

【表4】報酬、料金、契約金及び賞金の支払調書:提出が必要となる基準

| 報酬の区分 | 提出の範囲 | |

| (1) | 外交員、集金人、電力量計の検針人及びプロボクサーの報酬、料金 | 同一人に対する1月から12月までの支払金額の合計が、50万円を超えるもの。 |

| (2) | バー、キャバレー等のホステス、バンケットホステス、コンパニオン等の報酬、料金 | |

| (3) | 広告宣伝のための賞金 | |

| (4) | 社会保険診療報酬支払基金が支払う診療報酬 | 同一人に対する1月から12月までの支払金額の合計が、50万円を超えるもの。但し、国立病院、公立病院、その他公共法人等に支払うものは提出不要。 |

| (5) | 馬主が受ける競馬の賞金 | 1月から12月の1年間で1回の賞金金額が75万円を超える支払いを受けた方に係る年中の全ての支払金額。 |

| (6) | プロ野球の選手などが受ける報酬及び契約金 | 同一人に対する1月から12月までの支払金額の合計が、5万円を超えるもの。 |

| (7) | (1)から(6)以外の報酬、料金等 |

④ 不動産の使用料等の支払調書

不動産の使用料等を支払う事業者であって、法人又は不動産業者である個人は、所得税法に基づき、取引の相手方(使用料等の受領者)ごとに、前年1月から12月までの使用料等の支払額を集計し、支払の合計額が15万円を超えるものについて、毎年1月末までに所轄の税務署へ不動産の使用料等の支払調書を提出しなければなりません。詳しくは「不動産関連の支払調書」をご覧ください。

⑤ 不動産等の譲受けの対価の支払調書

不動産の譲渡等の対価を支払う事業者であって、法人又は不動産業者である個人は、所得税法に基づき、取引の相手方(対価の受領者)ごとに、前年1月から12月までの支払額を集計し、支払の合計額が100万円を超えるものについて、毎年1月末までに所轄の税務署へ不動産等の譲受けの対価の支払調書を提出しなければなりません。詳しくは「不動産関連の支払調書」をご覧ください。

⑥ 不動産等の売買又は貸付けのあっせん手数料の支払調書

不動産の売買又は貸付けのあっせん手数料を支払う事業者であって、法人又は不動産業者である個人は、所得税法に基づき、あっせん手数料の受領者ごとに、前年1月から12月までの支払額を集計し、支払の合計額が15万円を超えるものについて、毎年1月末までに所轄の税務署へ不動産等の売買又は貸付けのあっせん手数料の支払調書を提出しなければなりません。詳しくは「不動産関連の支払調書」をご覧ください。

3. 法定調書合計表と提出方法

法定調書合計表

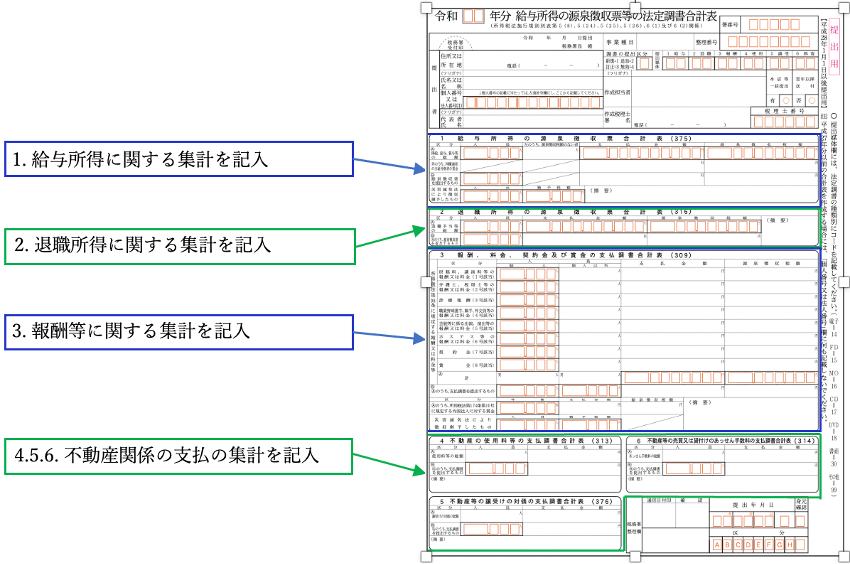

前章で述べた①〜⑥の法定調書で税務署へ提出するものは、下図1のような法定調書合計表を作成し、それに添付してまとめて提出します。

- 前章で述べた①〜⑥の各法定調書と、図1の1.〜6.の各項目が対応しています。

- 法定調書合計表の各項目(図1の1.〜6.)には、A欄とB欄があり、A欄へは法定調書を税務署に提出しないものも含めた全ての支払について記載し、B欄にはこの合計表とともに法定調書を提出するものに関する支払について記載するようになっています。

法定調書合計表の記載方法の詳細は、国税庁「給与所得の源泉徴収票等の法定調書の作成と提出の手引」の「第8 給与所得の源泉徴収票等の法定調書合計表の書き方」や、国税庁「給与所得の源泉徴収票(同合計表)」の「申請書様式・記載要領」をご参照ください。

【図1】法定調書合計表

主要6種類の法定調書の提出方法

前章で述べた①〜⑥の法定調書は、法定調書合計表に添付し、毎年1月末までに(前年分を)事業所を所轄する税務署へ提出します。

法定調書及び法定調書合計表の作成、提出は e-Tax によることもできます(※3)。

因みに、「給与所得の源泉徴収票(給与支払報告書)」で紹介した、電子的提出の一元化(税務署宛「① 給与所得の源泉徴収票」と各自治体宛の給与支払報告書を eLTAX により一括して送付する方法)を利用する場合、②〜⑥ の法定調書の提出が必要な場合は、別途、②〜⑥用に法定調書合計表を作成し e-Tax、書面等で提出する必要があります。この場合、eLTAX で送付する(①の)法定調書合計表の提出区分を「新規」、e-Tax 等で送付する(②〜⑥の)法定調書合計表の提出区分を「追加」とします。

以上の他、認定クラウドの利用や光ディスク等によっても提出できますが、中小事業者は書面又はe-Tax(或いはeLTAXによる一元化)が適しているため、説明は省略します。

(※3)e-Tax には、ブラウザで利用できる e-Taxソフト(Web版)と、インストールが必要な e-Taxソフトの2種類がありますが、前者は前章で述べた①〜⑥のみ作成、送信が可能です。後者はすべての法定調書の作成、送信が可能ですが、OS が Windows 限定となっています(MacOSは不可)。

e-Tax 等による法定調書の提出義務化について

前々年の法定調書の提出枚数が、(法定調書の種類毎に)100枚以上であった場合は、e-Tax、光ディスク、又はクラウド等での提出が義務となっています。例えば、令和6年1月末までに提出する何れかの法定調書が100枚以上であった場合、令和8年1月末までに提出する(100枚以上であった)法定調書は、e-Tax 等によって提出する必要があります。

尚、令和9年以降は「100枚以上」が「30枚以上」に変更となります。即ち、令和7年1月末までの提出分が30枚以上であった法定調書は、令和9年1月末までの提出分から e-Tax 等による提出が義務となります。

以上