初回出稿日:2024年10月24日

保険料控除申告書

生命保険料控除(給与所得者の) 地震保険料控除(給与所得者の) 社会保険料控除(給与所得者の) 小規模企業共済等掛金控除(給与所得者の)

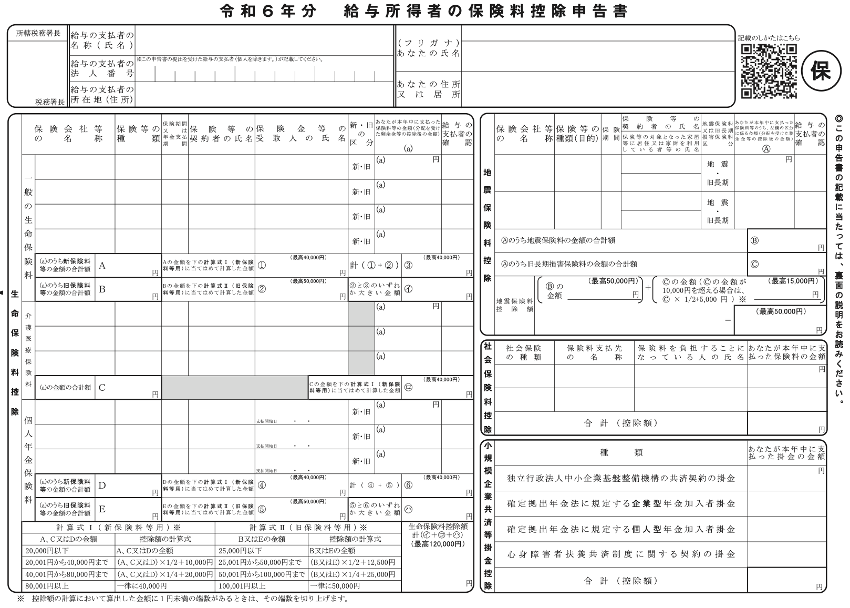

本記事では、給与所得者が年末調整において生命保険料控除や地震保険料控除等を受けるために必要な「給与所得者の保険料控除申告書」(以下、本申告書)について解説します(※1)。

【図1】申告書の雛形

(※1)正式なフォーマットは、国税庁「給与所得者の保燃料控除の申告」から入手できます。

申告書の概要

本申告書は、給与所得者が該当する保険料(後述)の控除を受ける場合に、年末調整前に給与支払者(事業者)へ提出する書類です。

本申告書は、本来、税務署長及び市区町村長へ提出するものですが、提出を求められる場合以外、給与の支払者が保管しておきます。

本申告書による控除

ここでは本申告書に基づく、年末調整における4種類の控除について概要を解説します。 尚、具体的な計算事例は、年末調整に関する記事「年調年税額の計算」をご参照ください。

① 生命保険料の控除

所得者本人が支払った一般の生命保険料、介護医療保険料、個人年金保険料は、合計で最高12万円が控除できます。但し、控除の対象となる保険は、保険金、共済金その他の給付金の受取人の全てが所得者本人又は配偶者や親族であることが必要です。

新契約と旧契約

一般の生命保険料と個人年金保険料は、保険契約の締結日によって、平成23年12月31日と平成24年1月1日を境に「旧」と「新」に区別され、控除額の計算には(本申告書に記載ある)別々の計算式を使います。

介護医療保険料は、平成24年1月1日以降新たに控除対象となったので、新生命保険料の計算式を使います。(本申告書のガイド通り。)

証明書の添付

旧生命保険料については、本年中に支払った一契約の保険料が9,000円(※2)を超えるものについて、証明書類を本申告書に添付して提出します。旧生命保険料以外の保険料については、金額にかかわらず、全ての証明書類を添付して提出します。

証明書類は、毎月の払込保険料の金額と本年1月から9月までの払込みの状況がわかる事項が記載されていればよいことになっています。

(※2)本年中の剰余金の分配や割戻金の割戻しがある場合は、その額を差し引いた残額

② 地震保険料の控除

所得者本人が支払った損害保険契約に係る地震等損害保険部分の保険料等は、最高5万円が控除できます。

旧長期損害保険契約について

平成18年の税制改正で損害保険料控除が廃止されましたが、経過措置として以下の要件を全て満たす長期損害保険契約等に係る保険料については、地震保険料控除の対象とすることが認められています。

- 平成18年12月31日までに締結した契約(保険期間又は共済期間の始期が平成19年1月1日以降のものを除く)

- 満期返戻金のあるもので保険期間又は共済期間が10年以上の契約

- 平成19年1月1日以降にその損害保険契約等の変更をしていないもの

証明書の添付

保険料の金額にかかわらず、全ての証明書類を本申告書に添付して提出します。

③ 社会保険料の控除

毎月の給与や賞与から差し引かれる社会保険料以外にも、所得者本人が、本人又は本人と生計を一にする配偶者や親族の負担すべき社会保険料を支払った場合は、保険料の全額が控除できます。

一方、本年中に給与等から控除された社会保険料は、所得者本人が申告する必要はなく、事業者側で年末調整の際に集計します。年内に他の会社等から転職してきた人については、前職の事業者から交付された本年分の源泉徴収票などによって前職で給与等から控除された社会保険料等も含めて集計します。

社会保険料控除は以下のものが対象となります。

- 健康保険、雇用保険、国民年金、厚生年金保険及び船員保険等の保険料で被保険者として負担するもの

- 国民健康保険の保険料又は国民健康保険税

- 介護保険法の規定による介護保険料

- 国民年金基金・厚生年金基金の掛金

- 所得者本人が支払った、本人と生計を一にする親族が負担することになっている社会保険料(大学生の子の国民年金保険料を親である本人が支払った場合など)

証明書の添付

「国民年金の保険料及び国民年金基金の加入員として負担する掛金」については、金額にかかわらず、厚生労働省又は国民年金基金が発行した保険料等の領収書や証明書などの証明書類を本申告書に添付して提出します。

保険料を前納した場合の計算

翌年以降に納付期限がある保険料を前納で支払った場合は、原則、以下の計算式で求めた本年分の保険料が控除対象となります。

.png)

但し、前納の期間が1年以内のもの及び法令に一定期間の社会保険料等を前納することができる旨の規定がある場合で、その規定に基づいて前納したものは、本人がその前納保険料の全額を本申告書に記入して申告した場合には、その全額を本年の年末調整の際に控除しても良いことになっています。

④ 小規模企業共済等掛金の控除

中小企業の社長や役員が加入する小規模企業共済や、確定拠出年金の掛金には、毎月の給与から差し引かれるものと、本人が直接支払っているものがありますが、いずれも全額が所得から控除できます。

控除の対象となる掛金は、本申告書に記載ある通りです。

本年中に給与等から控除された掛金は、所得者本人が申告する必要はなく、事業者側で年末調整の際に集計します。本人が直接支払っている掛金については、本申告書の金額に基づいて控除します。

証明書の添付

本人が直接支払っている掛金については、金額にかかわらず、全ての証明書類を本申告書に添付して提出する必要があります。

以上