初回出稿日:2024年10月24日

年末調整 年調年税額

年末調整とは、給与所得者(従業員等)の1月から12月の1年間の所得税を再計算し、源泉徴収した1年間の所得税との過不足を求め、差額を徴収又は還付して精算する手続きです。

本サイトでは、年末調整手続に関して、以下の3つの記事に分けて解説していきます。

まず、本記事では、年末調整の対象者、時期、手続の流れ、各種申告書とその控除の内容など、年末調整の概要をカバーし、具体的な計算手続に進むための予備知識を整理します。

年末調整の対象者

年末調整は、原則として、給与の支払者(事業者)に「給与所得者の扶養控除等(異動)申告書」(※1)を提出している人で、次に該当する人(役員を含む)を対象として行います。

【表1】年末調整の対象者

| ① | 年を通じて勤務している人 |

| ② | 年の途中で就職して年末まで勤務している人で、 ・前職の源泉徴収票を提出している人 ・就職する前に収入がないことが確認できた人 |

| ③ | 年の途中で退職した人のうち、 ・死亡により退職した人 ・12月支給分の給与をもらって退職した人 ・著しい心身の障害のために退職し、その年中に再就職ができないと見込まれる人 ・パート等の勤務者で、本年中の給与総額が103万円以下であり、その後年内に他の勤務先から給与を受ける見込みのない人 |

| ④ | 年の途中で海外の支店へ転勤したことなどの理由により、非居住者となった人 |

但し、以下のいずれかに該当する人は年末調整の対象となりません。

【表2】年末調整の対象とならない人

| ① | 年間の給与などの総額が2,000万円を超える人 |

| ② | 2ヶ所以上から給与の支払を受けている人で、他の給与の支払者に「給与所得者の扶養控除等(異動)申告書」を提出している人(乙欄適用者) |

| ③ | 年末調整までに「給与所得者の扶養控除等(異動)申告書」を提出していない人 |

| ④ | 年の途中で退職した人(表1の③に該当しない人) |

| ⑤ | 災害により、その年分の給与に対する源泉徴収税の徴収猶予又は還付を受けた人 |

| ⑥ | 非居住者 |

| ⑦ | 継続して同一の雇用主に雇用されない日雇労働者など |

(※1)この申告書の内容については、「扶養控除等(異動)申告書について」をご参照。

年末調整を行う時期

年末調整は、1月から12月の支払日ベースの給与、賞与等が対象となり、通常は12月に支払う給与により過不足を精算します。従って、例えば月末締め翌月20日払いの場合、1月20日支給の12月分の給与は翌年の年末調整の対象となります。

12月の給与支払の後に賞与が支給される場合は、賞与で年末調整を行なっても差し支えありません。

尚、年の途中で退職した人は原則年末調整の対象外ですが、表1の③に該当する場合は、退職時に年末調整を行います。(年の途中で非居住者となった人の場合も含め、下表3ご参照。)

【表3】退職者等で年末調整の対象となる場合の年末調整の時期

| 退職者又は海外赴任者で年末調整の対象となる人 | 年末調整を行う時期 | |

| 年の途中で死亡退職した人 | 退職のとき | |

| ② | 12月中に支払期が来る給与の支払を受けた後に退職した人 | 退職のとき |

| ③ | 著しい心身の障害のために年の途中で退職し、その年中に再就職ができないと見込まれる人 | 退職のとき |

| ④ | パート等で働いていた人でが退職した場合で、その年中に支払いを受ける給与総額が103万円以下である人(退職後、その年中に他の勤務先等から給与の支払いを受けると見込まれる人を除く) | 退職のとき |

| ⑤ | 年の途中で海外の支店へ転勤したことなどの理由により、非居住者となった人 | 非居住者となったとき |

全体の流れ

年末調整の手続は、大きく次の4つのステップによって行います。

- 対象者全員から、年末調整に必要な各種申告書を提出してもらいます。

- 12月迄に支払が確定している給与や賞与など給与総額と、徴収税額を集計します。

- 源泉徴収簿等を使って年調年税額(※2)を計算し、従業員ごとの過不足を精算します。

- 税務署と過不足の精算を行い、法定調書の提出など事後の手続を行います。

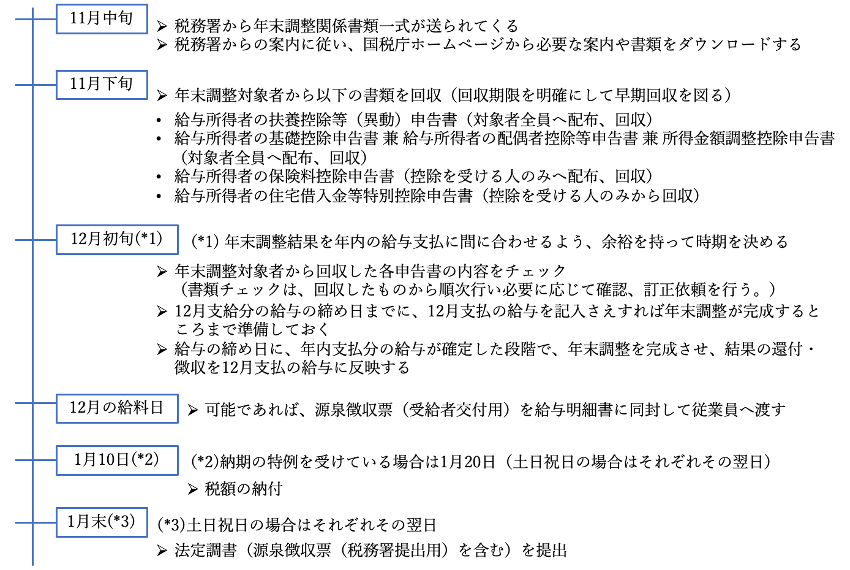

下図1は、以上の流れを一般的なスケジュール(年末調整の結果、過不足を12月支払分の給与で精算する前提)として示したものです。

【図1】年末調整スケジュール

本記事では、以下、上述のステップ 1. で述べた「年末調整に必要な各種申告書」とそれによる控除の種類についてまとめるにとどめ、以降の具体的手続は、続く記事「年調年税額の計算」及び「年末調整後の手続」にてカバーします。また、図1は年末まで在職した人に関するスケジュールですが、途中で退職もしくは非居住者となった対象者(表1の③又は④に該当する人)は、それぞれ表3のタイミングで年末調整を行います。

(※2)年末調整で算出された1年間で納めるべき所得税の額

年末調整の申告書と各種控除

上に述べた通り、年末調整を始めるにあたっては、まず全対象者から各申告書の提出を受けます。(通常、毎年11月末頃までに集めます。) 以下は、各申告書とそれによって受けられる控除、及びその内容を解説した記事へのリンクを一覧にしたものです。

①と②は年末調整対象者全員に提出してもらいます。③と④は控除対象者からのみ提出してもらいます。

これらの申告書と受けられる控除の内容を踏まえて、年末調整に関する次の記事「年調年税額の計算」では、ケースを用いて具体的に年末調整手続を説明します。

- ① 給与所得者の扶養控除等(異動)申告書

-

受けられる控除 扶養控除、障害者控除、寡婦控除、ひとり親控除、勤労学生控除 概要記事 扶養控除等(異動)申告書について - ② 給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書

-

受けられる控除 基礎控除、配偶者控除、配偶者特別控除、所得金額調整控除 概要記事 基礎控除、配偶者控除等及び所得金額調整控除申告書について - ③ 給与所得者の保険料控除申告書

-

受けられる控除 生命保険料控除、地震保険料控除、社会保険料控除(申告分)、小規模企業共済等掛金控除(申告分) 概要記事 保険料控除申告書について - ④ 給与所得者の(特定増改築等)住宅借入金等特別控除申告書

-

受けられる控除 住宅借入金等特別控除 概要記事 住宅借入金等特別控除とは

以上