初回出稿日:2024年10月20日

賞与明細書 標準賞与額 賞与支払届 賞与不支給報告書

本記事では、賞与計算手続について解説します。

一般的に(主に大企業などでは)、賞与(ボーナス)は、夏と冬の年2回支給されることが多いと思いますが、法的に支払が定められているものではありません。但し、賞与を支払う場合には、社会保険料や所得税を控除し、その納付手続を行い、従業員には賞与明細書を発行しなければなりません。

下図1は、賞与明細書の例です。賞与計算とは、このような賞与明細書の各項目を計算する手順です。賞与計算においては、(給与計算と違い)時間外労働等の計算が不要なので、支給項目は定まった賞与額と諸手当(ある場合)を記入するだけになります。従って、賞与計算の主な作業は控除項目の計算に絞られます(※1)。

以下、図1の賞与明細書を例に、各控除項目の計算方法を説明していきます。また、賞与を支給した場合は速やかに賞与支払届を提出する必要がありますので、最後にその手続についてもカバーします。

【図1】賞与明細書(例)

.png)

(※1)尚、賞与からは住民税の控除はありません。住民税は、前年の所得から計算した税額を毎月の給与から特別徴収するものだからです。

社会保険料の計算

ここでの社会保険料とは、健康保険料、介護保険料、厚生年金保険料の3つを指します(狭義の社会保険の保険料)。

まず、社会保険料の計算において賞与とは被保険者が事業主から受ける賞与、決算手当など、その名称を問わず実質的に賞与と同じ性質を持ち、年3回以下(※2)で支給される全ての報酬を指します。

【表1】社会保険料の計算において賞与となるもの・ならないもの

| 賞与となるもの | 賞与とならないもの |

|---|---|

| 賞与(役員賞与も含む)、ボーナス、期末手当、決算手当、夏(冬)季手当、越年手当、年末一時金、繁忙手当、勤勉手当など賞与と同じ性質を持つと認められるもので、年3回以下支給されるもの 寒冷地手当など同じ性質を持つもので、年3回以下支給されるもの 上記のうち通貨で支給されるもののほか、自社製品など現物で支給されるもの(※3) | 賞与等で年4回以上支給されるもの(月額給与として扱う) 労働の対償と見做されない結婚祝金、病気見舞金、災害見舞金など 大入袋、退職手当、解雇予告手当、出張旅費など |

(※2)年4回以上(7月から翌年6月までの間に)支給される場合は、社会保険料の計算に於いては賞与としてではなく、月額給与としての扱いになり、標準報酬月額に含めて保険料に反映します。詳しくは、別記事「社会保険の標準報酬月額とその決め方」をご参照。

(※3)賞与も労働基準法上の賃金であり、通貨による支払が原則ですが、労働協約の締結によって例外的に現物支給も可能です。賃金支払の5原則については「給与に関する基礎知識」を、労働協約については、「就業規則に関する必要最低限の知識」をご参照。

以上を踏まえ、賞与から控除する社会保険料は、以下に述べる手順で計算します。

- 社会保険料は、標準賞与額に保険料率を掛けて算出します。標準賞与額については以下をご参照ください。

年に3回以下で支払われる賞与については、被保険者に支給される賞与の1,000円未満を切捨てた額(※4)が、社会保険料の対象となる賞与の額となり、これを「標準賞与額」といいます(※5)。但し、標準賞与額には以下の上限があり、上限を超えた分については保険料はかかりません。

【表2】標準賞与額の上限

| 健康保険(介護保険を含む)の場合 | 年度(4月1日から翌年3月31日まで)の累計額で573万円 |

| 厚生年金保険の場合 | 支給1回につき150万円(同じ月に2回以上の支給の場合は合算して適用) |

(※4)同じ月に2回以上賞与を支給した場合は、それらの合計額の1,000円未満を切捨てます。

(※5)給与計算においては社会保険料が「標準報酬月額」に基づき、その標準報酬月額が「資格取得時決定」、「定時決定」などの手続よって一定期間毎に決まるのに対し、「標準賞与額」は都度支払う賞与額によって単純に決まるわけです。

- 保険料率は、保険料額表(後述)に記載された料率を用いますが、健康保険・介護保険の保険料率は、加入する健康保険によって違いがあるので、以下では、個人事業の事業所や中小企業が主に加入する協会けんぽ(※6)を例に説明します(※7)。さらに、協会けんぽの場合、健康保険の料率が都道府県ごとに異なるため、実際の賞与計算では事業所が所在する都道府県の保険料額表を参照する必要があります。

- 下図2は、協会けんぽの東京都用の保険料額表(※8)の抜粋と、そこに記載されている保険料率をハイライトしたものです。

【図2】協会けんぽ(東京都)の保険料額表(抜粋)と保険料率

.png)

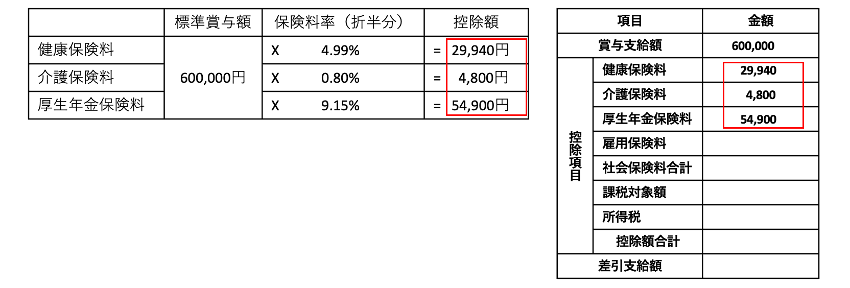

- 以上によって、東京都に所在する事業所を前提とすると、賞与から控除する社会保険料は下図3の通りになります。

【図3】社会保険料の計算例

- 尚、標準賞与額に保険料率を掛けた結果、1円未満の端数がでた場合は、50銭以下は切捨て、50銭超は切上げて計算します。また、賞与支給のタイミングが、(介護保険料の徴収対象となる)40歳の誕生月や、退職月と重なる場合の注意点は、「社会保険料ののタイミング(開始と終了)について」をご参照ください。

(※6)民間事業者の被用者が加入する健康保険には、大きく分けて健康保険組合と全国健康保険協会(所謂、協会けんぽ)があります。健康保険組合は、大企業が単独で設立するものや、複数の事業主が共同して設立するものがありますが、協会けんぽは、健康保険組合の組合員でない被保険者の保険を管掌しおり、小規模事業、中小企業の従業員の多くが加入しています。尚、被用者以外が加入する国民健康保険などを含めた公的医療保険制度の全体像については、「公的医療保険の種類」をご参照。

(※7)もし、(協会けんぽではなく)健康保険組合に加入している場合は、加入する健康保険組合の保険料額表によって、以下で説明する要領で保険料を計算してください。

(※8)都道府県ごとの保険料額表は、協会けんぽ:都道府県毎の保険料額表ご参照。

雇用保険料の計算

雇用保険料の計算上は、賞与も月々の給与と同様に賃金として扱い、以下の計算に基づく保険料を控除します(※9)。

- 雇用保険料は、賃金を払う都度、以下の計算に基づく金額を控除します。

| 雇用保険料(労働者負担分) = 賃金の総支給額 × 雇用保険料率(労働者負担分) |

- 賃金の総支給額とは、税金や社会保険料を控除する前の総賃金で、給料、手当、賞与その他名称の如何を問わず、労働の対償として事業主が労働者に支払うすべてのものとされます。総賃金に含むもの、含まないものを具体的に示すと下表2の通りです(※10)。

【表2】雇用保険の総賃金に含まれるもの、含まれないもの

| 総賃金に含むもの | 総賃金に含まれないもの |

|---|---|

| 基本給 時間外勤務手当、深夜手当、休日手当等 家族手当、役職手当、住宅手当、単身赴任手当等 通勤手当(定期券など現物給与を含む) 賞与(賞与支給時には雇用保険料は賞与から控除) 雇用保険料、社会保険料(労働者の負担分を事業主が負担する場合) など | 役員報酬 結婚祝金、死亡弔慰金、見舞金等 出張旅費、研修費(実費弁償的なもの) 休業補償費(労働基準法76条、業務上の傷病に関するもの) 解雇予告手当(労働基準法20条、解雇予告に関する平均賃金の支払) など |

- また、雇用保険料率は、厚生労働省が公表(厚生労働省:雇用保険料率について)する料率(下図4)で、事業の種類によって現在3区分に分かれています。料率は毎年見直しが行われ、年の途中で変更となることもあります。

【図4】雇用保険料率(抜粋)

.png)

- 以上により、雇用保険料は以下のとおり算出できます。(一般の事業と仮定)

| 雇用保険料(労働者負担分) = 600,000円 × 6/1000 = 3,600円 |

- 計算の結果1円未満の端数が出た場合は、50銭以下は切捨て、50銭超は切上げます。

- 以上で、雇用保険料を含めた社会保険料合計、総支給額から社会保険料合計を引いた課税対象額までの計算ができました。

【図5】賞与明細書(課税対象額まで)

.png)

(※9)社会保険料の場合は、賞与と給与の計算方法に「標準賞与額」と「標準報酬月額」による違いがありましたが、雇用保険料の場合は、賞与と給与の計算方法は同じです。

(※10)詳細は、厚生労働省:労働保険対象賃金の範囲などをご参照。

所得税の計算

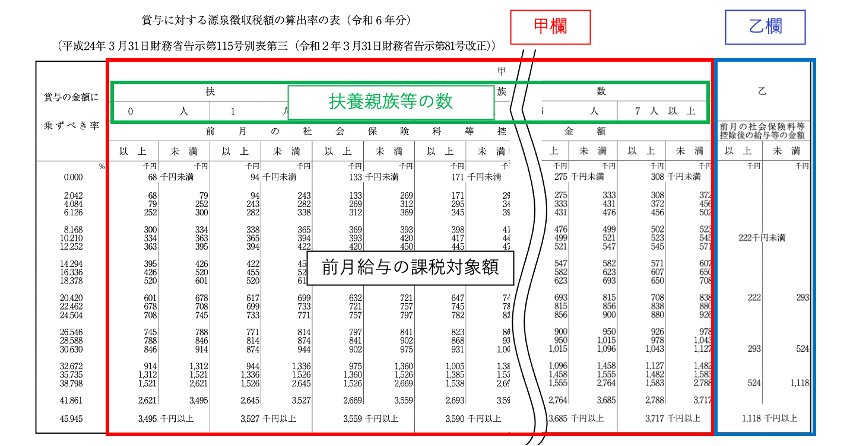

- 賞与に対する税率は「賞与に対する源泉徴収税額の算出率の表」(以下「算出率の表」と略)を参照します。

- 算出率の表は、国税庁(源泉徴収税額表)から入手できます。下図6はその抜粋です。

- 算出率の表には、「甲欄」と「乙欄」があり、給与所得者の扶養控除等(異動)申告書(※11)を提出している人には甲欄を適用し、提出していない人(2ヶ所以上から給与を受ける人で他で申告書を提出している人など)は乙欄を適用します。以下、甲欄の場合を説明します(※12)。

- 甲欄では、扶養親族等の数(後述)と前月支給分の給与計算における課税対象額によって、賞与に対する税率(算出率)が決まります。

- 前月給与がない場合、または賞与が前月給与の10倍相当以上の場合の所得税は、別の計算によるので後述します。

【図6】賞与に対する源泉徴収税額の算出率の表(抜粋)

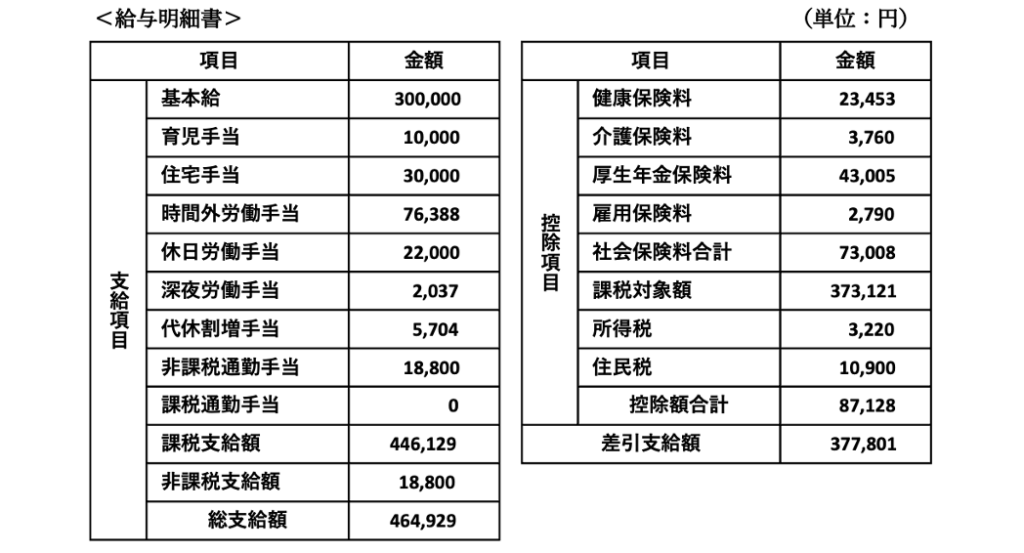

- 以下、給与計算の記事で作成した給与明細書(下図7)と、その「控除項目の計算」で仮定した扶養親族等の構成を前提として具体的に説明します。

【図7】前月(支給分)の給与明細書

- 扶養親族等の数のカウント方法は給与計算の場合と同様ですが、以下の手順によりカウントします(※13)。

-

基本的には、給与所得者の扶養控除等(異動)申告書にある「源泉控除対象配偶者」と「控除対象扶養親族」の合計数を扶養親族等の数とします。但し、以下の加算が適用されます。

- 所得者本人が、①「障害者」(「特別障害者」を含む)、②「寡婦」又は「ひとり親」、③「勤労学生」に該当する場合、その該当する数を加算。(例)3つとも該当する場合は+3人

- 所得者の「同一生計配偶者」や「扶養親族」(年齢16歳未満の人を含む)のうちに「障害者」(「特別障害者」を含む)又は「同居特別障害者」に該当する者がいる場合には、その該当する人数を加算。

- そこで、「控除項目の計算」で仮定した家族構成(下表3)の場合、下表4の計算により扶養親族等の数は5人となります。

【表3】家族構成

| 本人 | 年間収入見込:給与収入650万円 |

| 妻 | 年間収入見込:給与収入(パート)130万円 |

| 長男 | 年末時点で20歳、年間収入見込:給与収入(アルバイト)50万円 |

| 長女 | 年末時点で15歳、無収入 |

| 父 | 年末時点で78歳、同居老親等、(一般の)障害者、年間収入見込:年金収入130万円 |

| 母 | 年末時点で75歳、同居老親等、年間収入見込:年金収入90万円 |

【表4】表3を前提とした扶養親族等のカウント

| 対象者 | 判定(※14) | カウント |

|---|---|---|

| 妻 | 源泉控除対象配偶者に該当 ・本人の合計所得=476万円(≦900万円) ・妻の合計所得=75万円(≦95万円) | +1 |

| 長男 | 控除対象扶養親族に該当 ・合計所得=0円(≦48万円) ・年末時点で16歳以上 | +1 |

| 長女 | 控除対象扶養親族に該当せず(※15) | − |

| 父 | 控除対象扶養親族に該当 ・合計所得=20万円(≦48万円) 障害者に該当 | +2 |

| 母 | 控除対象扶養親族に該当 ・合計所得=0円(≦48万円) | +1 |

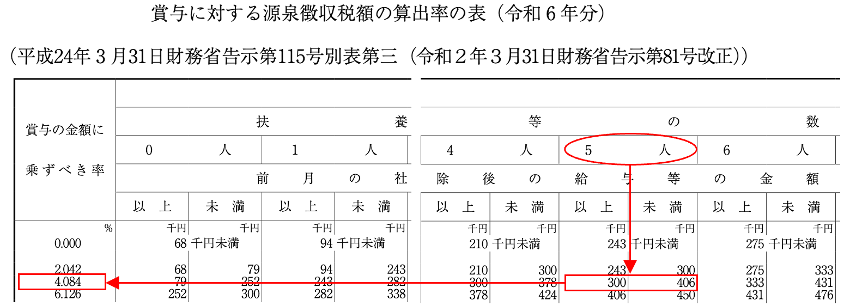

- 以上により、図7の課税対象額373,121円、及び扶養親族等の数5人を算出率の表に当てはめると、賞与に係る所得税率(算出率)は、4.084%と決まります(下図8)。

【図8】「前月給与の課税対象額」と「扶養親族等の数」から算出率を算出

- 結果、所得税は、図5の課税対象額に算出率を掛けて求めることができます。(1円未満は切捨てます。)

| 所得税 = 506,760円 × 4.084% = 20,696. |

- 以上で賞与計算は完了です。

【図9】賞与明細書(完成)

.png)

(※11)給与所得者の扶養控除等(異動)申告書の概要については、「扶養控除等(異動)申告書について」をご参照。

(※12)乙欄の場合は単に前月給与の課税対象額のみで税率が決まるので甲欄より単純です。

(※13)以下、控除対象者に関する多くの”専門用語”が出てきますが、その詳細は「給与所得者の扶養控除等(異動)申告書」の裏面をご参照ください。(詳細は別として)基本的に押さえておくべき点は、最終的には年末調整により控除対象者ごとの控除額を計算して税額を確定させますが、賞与計算の段階では控除対象者の状況を「扶養親族等の数」という1つの指標に置き換え、それを算出率の表に当てはめて簡易的に税額を計算する仕組みになっている、ということです。

(※14)所得税法では、「収入」から必要経費等を差し引いた「所得」が全ての基準になります。収入から所得の求め方については、別記事「所得税法の収入と所得」をご参照。

(※15)中学卒業までは児童手当の支給対象となる一方、扶養親族等の数からは除かれます。

前月給与がない場合の所得税の計算

転職や育休明けなどで前月の給与がなく、最初に賞与が支払われる場合は以下の手順で計算します。

① 「賞与から社会保険料等を引いた金額 × 1/6」 を計算(※16)

② 上記①の金額を、給与所得の源泉徴収税額表(月額表)に当てはめる(※17)

③ 「上記②で求めた税額 × 6 」を所得税として控除する(※16)

(※16)賞与計算の基礎となる期間が6ヶ月を超える場合は、①の「×1/6」は「×1/12」、③の「×6」は「×12」とする。

(※17)詳細は、「控除項目の計算」の「所得税の計算」をご参照。

前月給与の10倍相当以上の賞与に係る所得税の計算

賞与から社会保険料等を控除した金額が、前月の給与から社会保険料等を控除した金額の10倍を超える場合も、毎月の給与計算で使う「源泉徴収税額表」を用いて以下のように計算します。

① 「賞与から社会保険料等を引いた金額×1/6 」を計算(※18)

② 「上記①+前月の給与から社会保険料等を控除した金額」を計算

③ 上記②の金額を、給与所得の源泉徴収税額表(月額表)に当てはめる(※19)

④ 「上記③−前月の給与に対する源泉徴収税額」を計算

⑤ 「上記④×6」を所得税として控除する(※18)

(※18)賞与計算の基礎となる期間が6ヶ月を超える場合は、①の「×1/6」は「×1/12」、⑤の「×6」は「×12」とする。

(※19)詳細は、「控除項目の計算」の「所得税の計算」をご参照。

賞与支払届の提出

賞与計算が終わったら、「健康保険・厚生年金保険 被保険者賞与支払届」(※20)に被保険者ごとに支払った賞与額(※21)を記入して、賞与の支払後5日以内に年金事務所へ提出します。年金事務所では賞与支払届によって賞与に係る社会保険料を計算し、翌月の保険料納入告知書に、賞与に係る社会保険料を反映して請求するので、賞与支払届の提出を失念しないよう注意が必要です(※22)。e-Govなどによるオンライン提出も可能です。

(※20)届出用紙は、日本年金機構に登録された賞与支払予定月の前月に、被保険者の氏名、生年月日等を印字されたものが事業所宛に送られてきます。賞与支給予定月は、健康保険・厚生年金保険新規適用届(「社会保険の加入手続」ご参照)などによって登録されています。日本年金機構「従業員に賞与を支給したときの手続き」もご参照。

(※21)表2の上限を超えた場合も、実際に支払われた賞与額(1,000円未満切捨て)を記入します。

(※22)従って賞与支払届の提出が必要な賞与とは、社会保険料の対象となる「年3回以下支給されるもの」です。また、賞与を支払う予定の月に、どの被保険者にも支払がなかった場合には「賞与不支給報告書」を年金事務所へ提出します。

源泉徴収簿兼賃金台帳への記入

賞与計算が終わったら、忘れずに法定帳簿である賃金台帳(※23)にも記入しておきましょう。本サイトでは、年末調整手続で利用する源泉徴収簿と併せた、源泉徴収簿兼賃金台帳の利用をお勧めしているので、そちらに情報を記入します(下図10)。

【図10】源泉徴収簿兼賃金台帳への記入例

.png)

(※23)賃金台帳(源泉徴収簿兼賃金台帳)については、別記事「法定三帳簿の作成」をご参照。

以上