初回出稿日:2024年 9月24日

最新更新日:2024年10月12日

源泉徴収税額表(給与所得の) 扶養親族等の数(源泉徴収税額表の)

本記事では、給与計算の第3のステップである「控除項目の計算」について解説します。

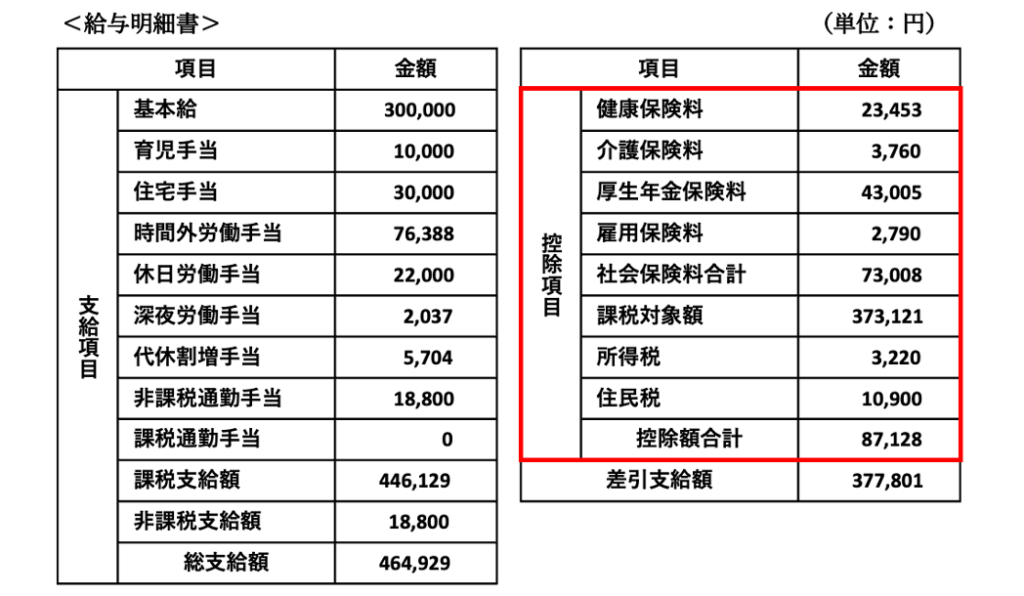

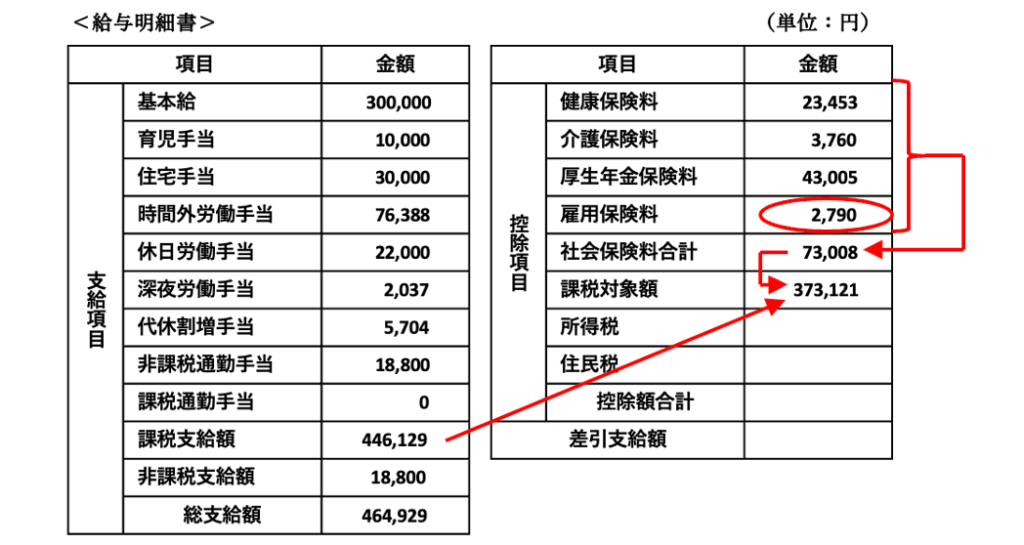

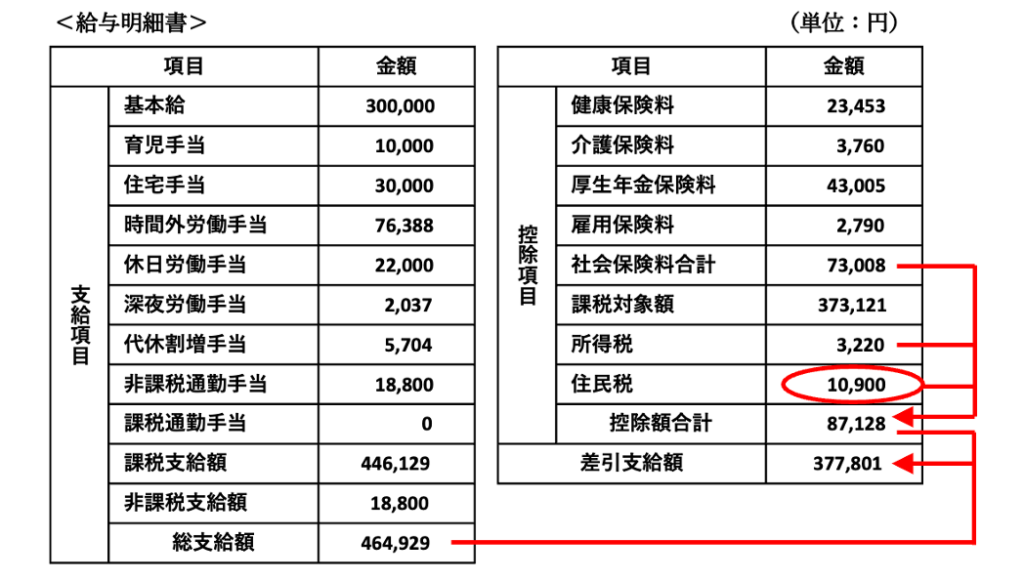

控除項目の計算も、支給項目の計算と同様、具体的には給与明細書の各項目を作成することであり、以下、給与計算の概要(イントロ)で紹介した給与明細書の控除項目(下図1)を例として、順にその作成方法を見ていきます。

【図1】給与明細書の控除項目

まず、大前提ですが、毎月の給与から控除するものには、法律で控除すべきもの(法定控除)と、労使協定(※1)の取り決めにより控除できるものの2種類があります。賃金の全額払の原則(※2)により、これら2種類以外を事業者が勝手に給与から控除することはできません。

【表1】控除項目の種類

| 法定控除 | 社会保険料、税金 |

| 労使協定による控除 | 財形貯蓄、社内預金、生命保険料、社宅費など |

控除項目の計算順序としては、所得税は社会保険料控除後の金額に課税されるため、初めに社会保険料、次に税金、最後に労使協定による控除という順に行います。労使協定による控除項目は、決めた額を単に控除するだけなので、(法的な計算ルールもなく)特に問題はないでしょう。本サイトでは、以下、法定控除である社会保険料と税金について、順に説明していきます。

(※1)労使協定については、別記事「労使協定について」をご参照。

(※2)賃金支払の5原則の一つです。詳しくは「給与に関する基礎知識」ご参照。

社会保険料の計算

ここでは社会保険料として①健康保険料、②介護保険料、③厚生年金保険料、④雇用保険料の計算について説明します。

4つをまとめて社会保険料と言いましたが、これは広義の社会保険の捉え方で、実は①、②、③と、④ではその求め方に違いがあり、両者を分けて計算する必要があります(※3)。

狭義の社会保険料(①、②、③)と雇用保険料(④)のどちらを先に計算しても良いのですが、まずは前者から説明していきます。尚、以下では事業所が社会保険、労働保険の適用対象であり、対象者が被保険者であることを前提としています(そうでない場合は、そもそも社会保険料も控除する必要がないため)(※4)。

(※3)①、②、③を狭義の社会保険といい、その場合、④は労災保険と合わせて労働保険と呼びます。社会保険の分類について、詳しくは別記事「労働保険、社会保険の適用基準」をご参照ください。

(※4)事業所及び対象者が社会保険の適用対象かどうかについても、「労働保険、社会保険の適用基準」をご参照ください。

(狭義の)社会保険料の計算

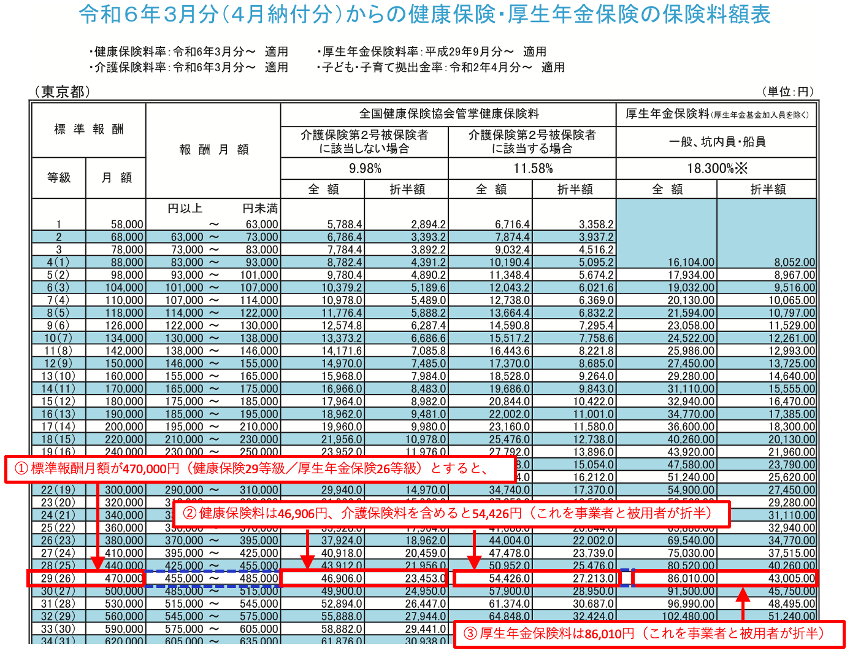

- 健康保険料、介護保険料、厚生年金保険料は、下図2のような保険料額表に基づき、標準報酬月額の等級で決まります。下図2は協会けんぽ(東京都)の保険料額表の抜粋ですが、以下、これを例として説明します(※5)。

【図2】保険料額表(協会けんぽ、東京都)抜粋

- ここでは前提として、標準報酬月額を47万円、介護保険の被保険者(40歳以上65歳未満)とすると、図2の保険料額表により、被用者(従業員)が負担する健康保険料は月23,453円、介護保険料を含めると月27,213円(従って、介護保険料は差引月3,760円)、厚生年金保険料は月43,005円ということがわかります。

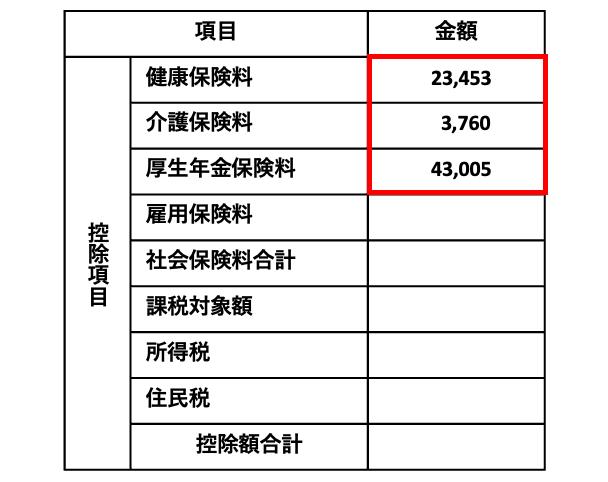

- 以上を給与明細書に記入すれば、(狭義の)社会保険料は完成です(下図3)。

- 尚、被用者負担分に1円未満の端数がある場合は、50銭以下は切捨て、50銭超は切上げます。

【図3】給与明細書の控除項目(社会保険料の記入)

(※5)標準報酬月額およびその決定方法については、別記事「社会保険の標準月額報酬とその決め方」をご参照ください。健康保険料と介護保険料は、事業所が加入している健康保険によって異なるため、ここでは個人経営の事業所や中小企業が主に加入する協会けんぽの保険料額表を例に解説しています。協会けんぽではなく、健康保険組合に加入している場合は、各組合の保険料額表に従って計算することになります。また、協会けんぽの健康保険料は、都道府県によって異なるため、実際には事業所の所在する都道府県の保険料額表を参照するようご留意ください。

- 因みに、図2にも表記されている通り、健康保険料、介護保険料、厚生年金保険料は、事業者と被用者(被保険者、従業員)が折半で負担するのが原則です。事業者は従業員の給与から従業員の負担分を控除し、事業者負担分と合わせて期日までに(年金事務所などに)納付します。

- 以上は事業所が東京都の場合でしたが、協会けんぽの各都道府県の保険料額表は、協会けんぽ:都道府県毎の保険料額表をご参照ください。

- (狭義の)社会保険料は、資格取得日(入社日など)の属する月から保険料の徴収対象となりますが、保険料を控除するのは翌月支払日の給与からです。標準報酬月額の決定を受けて控除するため、当月分の保険料を翌月支払日の給与から控除する決まりがあります。また、介護保険料は40歳から64歳の間が徴収対象であり、厚生年金保険料は70歳到達日まで、健康保険料は75歳到達日までが徴収対象となります(※6)。

(※6)保険料の徴収と控除のタイミングについては、やや複雑なルールがありますので、詳しくは別記事「社会保険料の徴収のタイミング(開始と終了)について」をご参照ください。

雇用保険料の計算

- 雇用保険料は、賃金を払う都度、以下の計算に基づく金額を控除します。

| 雇用保険料(労働者負担分) = 賃金の総支給額 × 雇用保険料率(労働者負担分) |

- 賃金の総支給額とは、税金や社会保険料を控除する前の総賃金で、給料、手当、賞与その他名称の如何を問わず、労働の対償として事業主が労働者に支払うすべてのものとされます。総賃金に含むもの、含まないものを具体的に示すと下表2の通りです(※7)。

【表2】雇用保険の総賃金に含まれるもの、含まれないもの

| 総賃金に含むもの | 総賃金に含まれないもの |

|---|---|

| 基本給 時間外勤務手当、深夜手当、休日手当等 家族手当、役職手当、住宅手当、単身赴任手当等 通勤手当(定期券など現物給与を含む) 賞与(賞与支給時には雇用保険料は賞与から控除) 雇用保険料、社会保険料(労働者の負担分を事業主が負担する場合) など | 役員報酬 結婚祝金、死亡弔慰金、見舞金等 出張旅費、研修費(実費弁償的なもの) 休業補償費(労働基準法76条、業務上の傷病に関するもの) 解雇予告手当(労働基準法20条、解雇予告に関する平均賃金の支払) など |

(※7)詳細は、厚生労働省:労働保険対象賃金の範囲などをご参照。

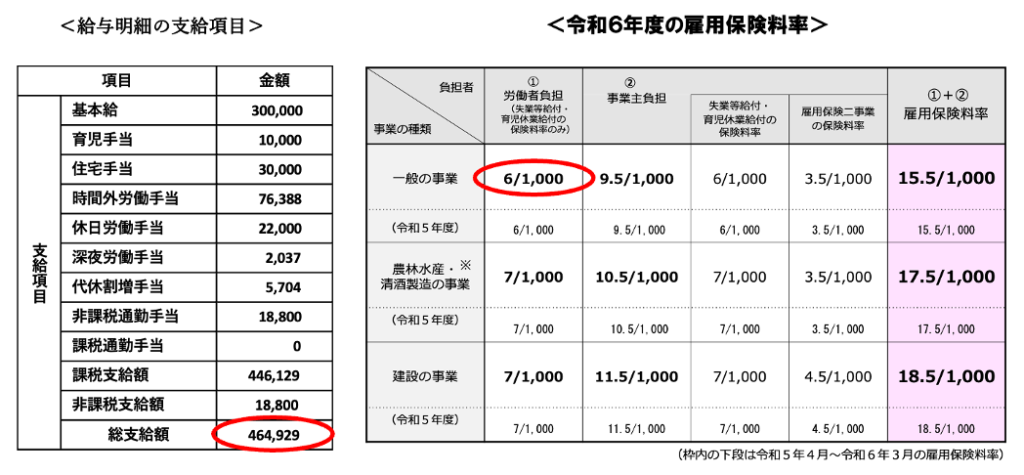

- また、雇用保険料率は、厚生労働省が公表(厚生労働省:雇用保険料率について)する料率で、事業の種類によって現在3区分に分かれています。料率は毎年見直しが行われ、年の途中で変更となることもあります。

- 計算の結果1円未満の端数が出た場合は、50銭以下は切捨て、50銭超は切上げます。

- それでは「支給項目の計算」で算出した総支給額(図1の総支給額と同じ)を使って雇用保険料を計算してみましょう。(一般の事業と仮定します。)

| 雇用保険料(労働者負担分) = 464,929円 × 6/1000 = 2,790円(2,789.574を50銭超切上げ) |

【図4】賃金の総支給額と雇用保険料率

- 結果を給与明細書に入力すれば、社会保険料合計が決まります。さらに支給項目の課税支給額から社会保険料合計を引いて課税対象額も決まります。

【図5】給与明細書(課税対象額まで)

以上で、社会保険料の計算は完了です。ここまでの説明でお解りだと思いますが、狭義の社会保険料が標準報酬月額を基準として前もって決まった額を毎月の給与から控除するのに対し、雇用保険料は毎月の給与の額を基準に計算した額を控除する点に違いがあります。

さらに、狭義の社会保険料は労働者と事業主の折半負担が原則ですが、雇用保険は雇用保険二事業(雇用安定事業と能力開発事業)分が全額事業主負担のため、負担に差があります。また、労働保険(雇用保険と労災保険)のうち労災保険については全額事業主負担のため、給与からの控除がありません。

税金の計算

ここでは、給与計算における所得税と住民税の求め方について説明します。どちらを先に計算しても良いのですが、以下、所得税、住民税の順に解説します(※8)。

(※8)本記事の解説は令和6年時点の情報に基づくものですが、令和6年の特殊事項である定額減税の影響については省略し、通常年ベースの年末調整を前提に解説しています。

所得税の計算

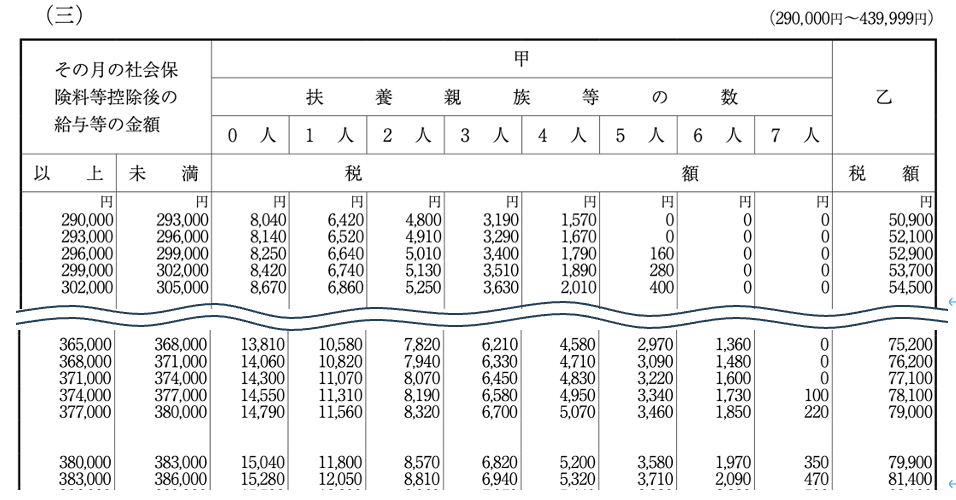

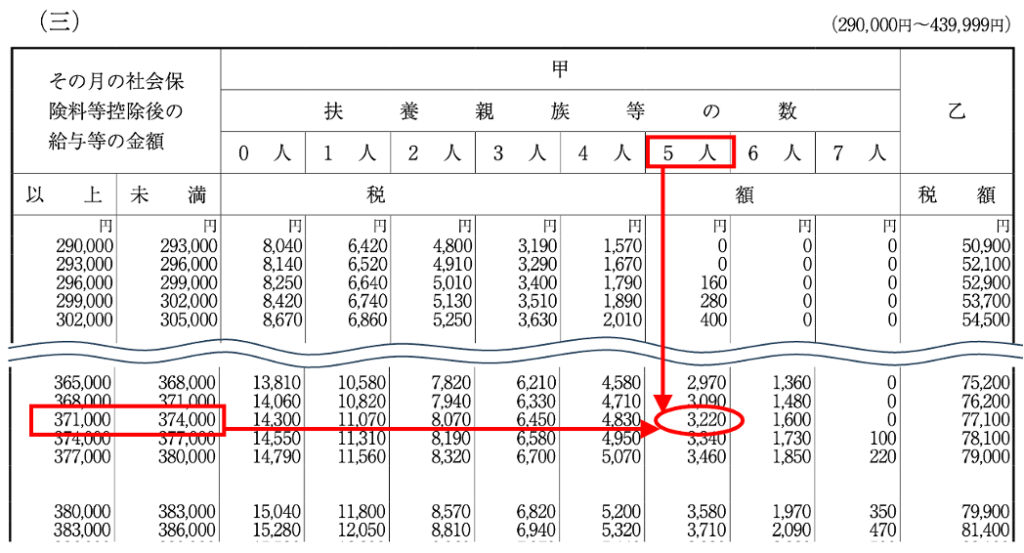

給与から控除する源泉所得税は、社会保険料控除後の課税対象額に「給与所得の源泉徴収税額表」を当てはめて求めます。給与所得の源泉徴収税額表は図6に抜粋を後掲しますが、正式には国税庁:源泉徴収税額表をご参照ください。

給与所得の源泉徴収税額表には、「月額表」と「日額表」があります。

【表3】給与所得の源泉徴収票(月額表と日額表)

| 月額表 | 月毎(又は半月毎、10日毎)に給与を支給している場合に使用(※9) |

| 日額表 | 日毎又は週毎に給与を支給している場合に使用(※10) |

月額表、日額表とも「甲欄」と「乙欄」があり、給与所得者の扶養控除等(異動)申告書(※11)を提出している人には甲欄が適用され、提出していない人(2カ所以上から給与を受ける人で他で申告書を提出している人など)は乙欄が適用されます(※12)。

以上を踏まえ、以下では月額表の甲欄を例として、具体的に話を進めていきます。

(※9)半月(又は10日)毎の場合、課税対象額を2倍(又は3倍)した金額を、月額表に当てはめてた税額を1/2(又は1/3)した金額を源泉徴収します。

(※10)週毎の場合、課税対象額を7で除した金額を、日額表に当てはめてた税額を7倍した金額を源泉徴収します。尚、支払いは週毎でも給与計算を日毎に行う場合は、日々の課税対象額を日額表に当てはめ、週の合計を控除額とします。

(※11)給与所得者の扶養控除等(異動)申告書については、別記事「扶養控除等(異動)申告書について」をご参照ください。

(※12)ちなみに、日額表には2ヶ月以内の短期間限定で使用される日給又は時間給労働者に適用される「丙蘭」もあります。

- 下図6は、源泉徴収税額表の抜粋です。

【図6】源泉徴収税額表(抜粋)

- ご覧の通り、甲欄では「扶養親族等の数」によって税額が変わってきますが、扶養親族等の数は、以下の手順でカウントします(※13)。

-

基本的には、給与所得者の扶養控除等(異動)申告書にある「源泉控除対象配偶者」と「控除対象扶養親族」の合計数を扶養親族等の数とします。但し、以下の加算が適用されます。

- 所得者本人が、①「障害者」(「特別障害者」を含む)、②「寡婦」又は「ひとり親」、③「勤労学生」に該当する場合、その該当する数を加算。(例)3つとも該当する場合は+3人

- 所得者の「同一生計配偶者」や「扶養親族」(年齢16歳未満の人を含む)のうちに「障害者」(「特別障害者」を含む)又は「同居特別障害者」に該当する者がいる場合には、その該当する人数を加算。

- 例えば、下表4の家族構成の場合、下表5の計算により扶養親族等の数は5人となります。

【表4】家族構成(例)

| 本人 | 年間収入見込:給与収入650万円 |

| 妻 | 年間収入見込:給与収入(パート)130万円 |

| 長男 | 年末時点で20歳、年間収入見込:給与収入(アルバイト)50万円 |

| 長女 | 年末時点で15歳、無収入 |

| 父 | 年末時点で78歳、同居老親等、(一般の)障害者、年間収入見込:年金収入130万円 |

| 母 | 年末時点で75歳、同居老親等、年間収入見込:年金収入90万円 |

【表5】表4を前提とした扶養親族等のカウント

| 対象者 | 判定(※14) | カウント |

|---|---|---|

| 妻 | 源泉控除対象配偶者に該当 ・本人の合計所得=476万円(≦900万円) ・妻の合計所得=75万円(≦95万円) | +1 |

| 長男 | 控除対象扶養親族に該当 ・合計所得=0円(≦48万円) ・年末時点で16歳以上 | +1 |

| 長女 | 控除対象扶養親族に該当せず(※15) | − |

| 父 | 控除対象扶養親族に該当 ・合計所得=20万円(≦48万円) ・障害者に該当 | +2 |

| 母 | 控除対象扶養親族に該当 ・合計所得=0円(≦48万円) | +1 |

(※13)以下、控除対象者に関する多くの”専門用語”が出てきますが、その詳細は「給与所得者の扶養控除等(異動)申告書」の裏面をご参照ください。(詳細は別として)基本的に押さえておくべき点は、最終的には年末調整により控除対象者ごとの控除額を計算して税額を確定させますが、毎月の給与計算においては控除対象者の状況を「扶養親族等の数」という1つの指標に置き換え、それを源泉徴収税額表に当てはめて簡易的に税額を計算する仕組みになっている、ということです。

(※14)所得税法では、「収入」から必要経費等を差し引いた「所得」が全ての基準になります。収入から所得の求め方については、別記事「所得税法の収入と所得」をご参照。

(※15)中学卒業までは児童手当の支給対象となる一方、扶養親族等の数からは除かれます。

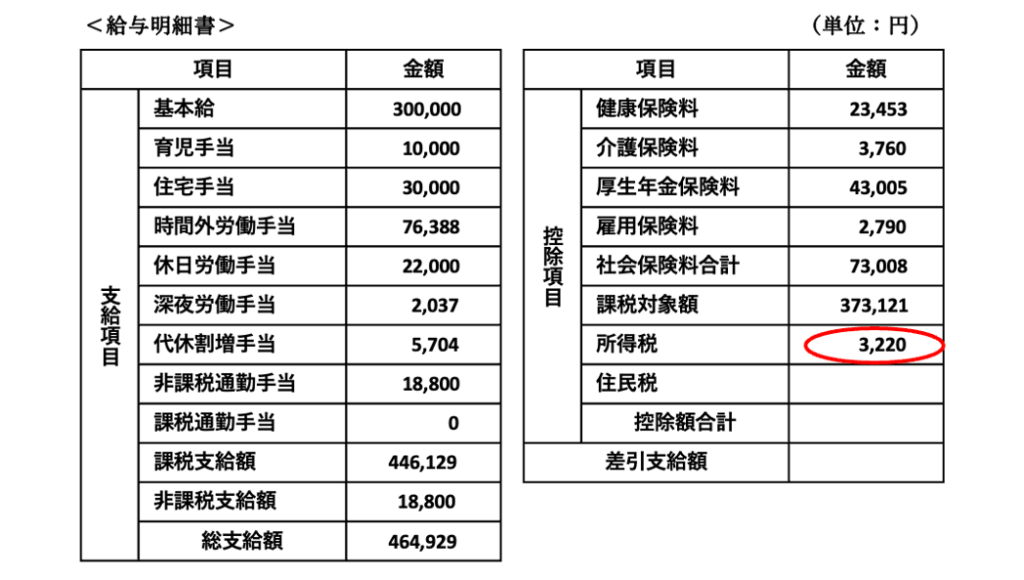

- 以上により、図5の社会保険料控除後の課税対象額373,121円、及び扶養親族等の数5人を源泉徴収税額表に当てはめ、控除する所得税額は3,220円と決まります(下図7)。

【図7】源泉徴収税額表(抜粋)(その2)

【図8】給与明細書(所得税まで)

住民税の計算

給与所得者が居住する都道府県・市区町村へ納付する住民税は、原則、事業者が給与から控除して各自治体へ納付することになっており、これを住民税の「特別徴収」といいます(※16)。例外的に従業員が住民税を直接納付する普通徴収を選択できる場合(※17)もありますが、その場合は事業者は住民税を控除、納付する必要がありません。ここでは特別徴収を前提に話を進めます。

- 特別徴収の場合、従業員の居住する自治体から毎年5月頃に送られてくる特別徴収税額の決定通知書に記載されている住民税額を毎月の給与から控除します。

- 本例では、通知書に月額10,900円が記載されていると仮定すると、同金額を給与明細書の住民税欄に転記するだけで完了です。

【図9】給与明細書(住民税の記入〜完成まで)

(※16)住民税の徴収方法については、別記事「個人住民税の普通徴収と特別徴収」をご参照。

(※17)例外的に普通徴収を選択できる場合については、別記事「源泉所得税、住民税の納期の特例等」の「住民税の普通徴収が可能な場合」をご参照。尚、例外項目は、自治体ごとに多少違いがある場合がありますので、具体的には各自治体のホームページ等でご確認ください。

源泉徴収簿兼賃金台帳への記入

給与計算が終わったら、忘れずに法定帳簿である賃金台帳(※18)にも記入しておきましょう。本サイトでは、年末調整手続で利用する源泉徴収簿と併せた、源泉徴収簿兼賃金台帳の利用をお勧めしていますので、そちらに情報を記入します(下図10)。

尚、源泉徴収簿兼賃金台帳への記入は、給与の支給月に行うことに注意してください。例えば、月末締め翌月20日払いの場合、3月分の給与(4月20日支給分)は4月の欄に記入します。これを3月の欄に記入すると、年末調整の際に問題が生じます。

(※18)賃金台帳(源泉徴収簿兼賃金台帳)については、別記事「法定三帳簿の作成」をご参照。

【図10】源泉徴収簿兼賃金台帳への記入例

-1024x725.png)

以上で、給与計算についての4つの記事と3つのステップは全て終了です。お疲れ様でした。

ステップ1:勤怠の確認へ戻る

ステップ2:支給項目の計算へ戻る

ステップ3:控除項目の計算(本記事)

以上